El conflicto armado en Ucrania amenaza el 40 % del suministro de gas a Europa

ECONOMÍA

Expertos aseguran que el suministro está garantizado en caso de conflicto, aunque las reservas están en mínimos históricos

24 feb 2022 . Actualizado a las 13:37 h.La última vez que Moscú hizo tal despliegue, hace ocho años, acabó tomando Crimea por la fuerza. La aventura terminó con fuertes sanciones económicas a Rusia. Eso sí, también tuvieron un coste para los europeos. El veto ruso a las importaciones agrícolas arrebató al campo español una media de 142 millones de euros anuales. Es poco comparado con la factura que puede acabar pagando la Unión Europea (UE) en esta ocasión si el conflicto acaba afectando al suministro energético. El gas está en el ojo del huracán.

¿Qué hay en juego?

La seguridad energética de la UE, nada menos. Más del 40 % del gas natural que importa regularmente proviene de Rusia a través de la intrincada red de gasoductos y conectores por los que el país vecino bombea el hidrocarburo hacia el Viejo Continente. Miles de familias y empresas del este y centro de Europa dependen de él para calentar sus casas en invierno o para poner en marcha fábricas y oficinas.

El dominio del gigante ruso del gas, Gazprom, va más allá porque, según informa la propia empresa, el 53 % del gas natural y licuado (GNL) que recibió Europa en los nueve primeros meses del 2021 lo suministró esta compañía, de la que Alemania, Italia, Austria y Francia son sus principales clientes.

El gas ruso es imprescindible. La energía total que puede inyectar a través de la red a Europa asciende a 7.922 GWh (360 GWh es todo el que demandó España en el 2020, por ejemplo), según datos de la Red Europea de Operadores de Sistemas de Transmisión de Gas (Entsog). Es más de lo que puede proporcionar el gas natural licuado (GNL) que viene en metaneros desde los rincones más alejados del mundo (6.821 GWh diarios).

El grado de dependencia varía mucho entre países, aunque va desde el 94 % de Finlandia a alrededor del 10 % de España. Eslovaquia, con un porcentaje del 70 %, está más expuesto al conflicto, al igual que su vecina Austria, porque parte del gas que llega a su territorio cruza Ucrania, donde cualquier enfrentamiento bélico puede forzar el cierre del grifo.

Del mismo modo, el 30 % del petróleo que importa la Unión Europea para poder refinar en plantas como la de Repsol de A Coruña, tiene etiquetado ruso, según cifras de Eurostat. No obstante, países como Alemania están más expuestos que España, que tiene más diversificados sus proveedores.

¿Peligra el suministro de gas?

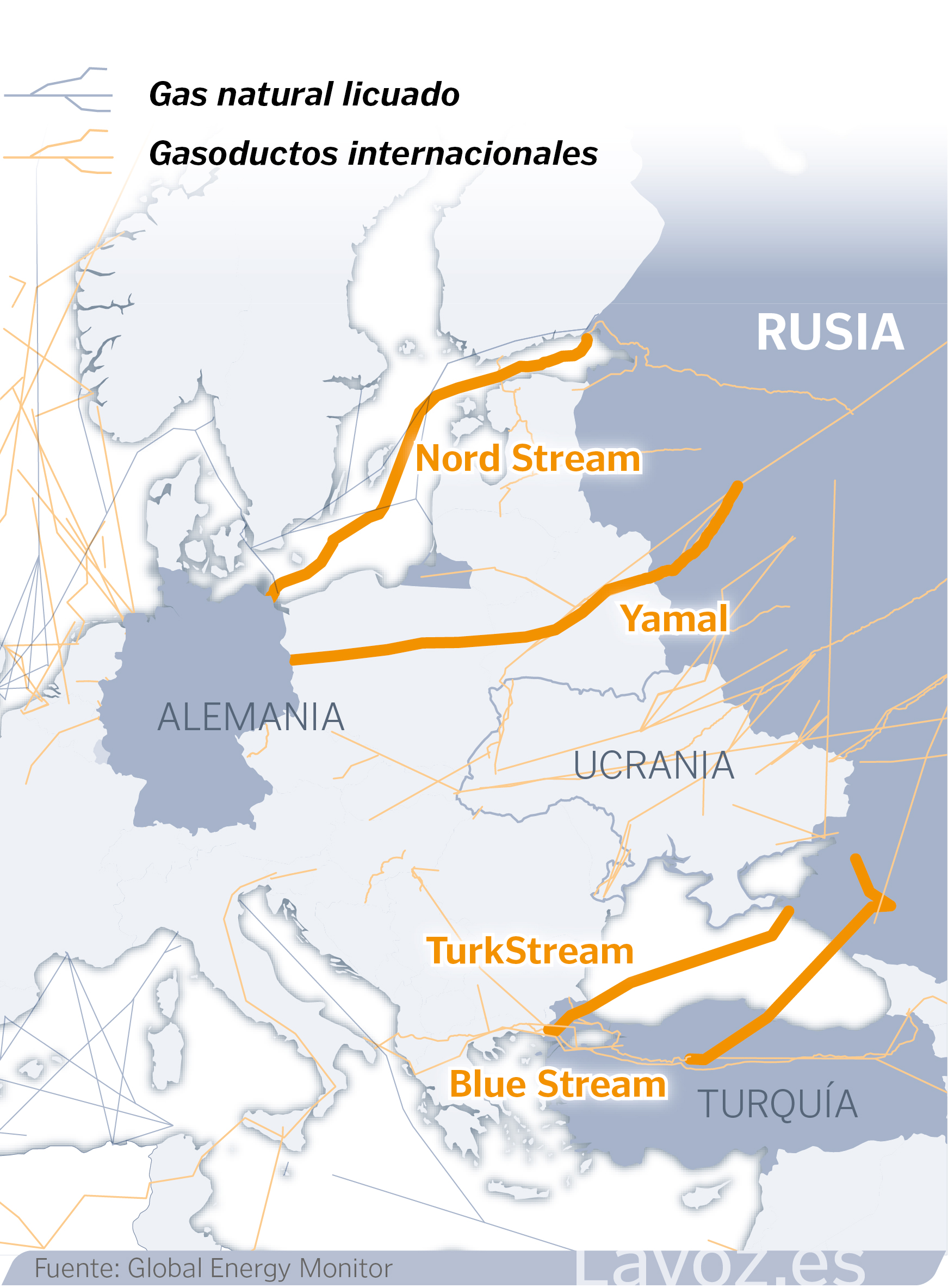

En principio, no. Este invierno está siendo bastante benigno, y eso ayuda a moderar la demanda. También hay alternativas para evitar el desastre. Rusia puede desviar parte del hidrocarburo a gasoductos vecinos, como el Nord Stream I, el Yamal, TurkStream o el Blue Stream. Seguiría haciendo caja mientras deja a Ucrania congelada.

Según un estudio de Entsog, solo se vería interrumpido un 2 % del suministro con un corte en el día de más demanda de los últimos 20 años, con los depósitos casi vacíos y en caso de que falle alguna interconexión. Si el corte en Ucrania coincidiese con las dos semanas más frías de las dos últimas décadas, ni siquiera tendría por qué haber problemas: «Las infraestructuras de gas permiten una cooperación eficiente entre países y ningún país estaría expuesto a los cortes», sostienen en el análisis. «Es muy poco probable que haya problemas de suministro porque los países tienen capacidad de almacenamiento y se pueden diversificar las fuentes», añade el profesor de Ingeniería Eléctrica de la Universidad de Zaragoza e investigador invitado en la unidad de seguridad energética de la Comisión Europea (2019), José María Yusta.

José María Yusta: «Es muy poco probable que haya problemas de suministro»

La UE tiene socios alternativos como Noruega, que le suministra el 16,2 % del gas, Argelia (7,6%) o incluso Estados Unidos, que se ha convertido en su principal proveedor de GNL: «En diciembre y enero hemos visto llegar una inmensa flota de barcos metaneros viniendo de ese país a Europa», señala el experto. En efecto, solo en diciembre atracaron 30 de esos gigantescos buques cargados de gas líquido. No es una casualidad. Aquí se estaban ofreciendo mejores precios que en Asia y hasta 14 veces más altos que en el mercado norteamericano. En lo que va de mes, el suministro de GNL estadounidense ha quintuplicado el volumen de gas ruso, según World Energy Trade, algo inédito. «Los americanos han estado vendiendo el gas al mejor postor. Si el precio en el mercado asiático era mayor, el gas se iba para allá, ahora viene a Europa porque ya están servidos», sostiene Yusta.

Para apuntalar su red de seguridad, la presidenta de la Comisión Europea, Ursula von der Leyen, mantuvo esta semana contactos con socios comerciales en busca de alternativas.

¿Es suficiente el que hay almacenado?

La Unión Europea tiene en sus almacenes subterráneos menos de 60.000 millones de m³, el volumen más bajo a estas alturas desde el 2015 y analistas creen que los inventarios caerán por debajo de los 15.000 millones de m³ (Wood Mackenzie). Para la Agencia Internacional de Energía esto supone un «riesgo significativo» para el sistema.

Hay varios factores que explican esta escasez, que podría convertirse en un verdadero quebradero de cabeza si estalla el conflicto en Ucrania, viene una ola de frío intensa y disminuye el flujo desde otros países del exterior.

Europa redujo su producción propia de gas en el 2021, volviéndose más dependiente de las importaciones en un año de alta demanda, por la reactivación de la economía China. Los precios se dispararon a umbrales «inusuales» en el mercado, según Entsog, así que muchas compañías energéticas esperaron hasta el otoño para comprar, con la esperanza de que el mercado daría una tregua. No fue así. «Al final del verano del 2021, el gas almacenado estaba a los niveles más bajos de los últimos seis años», señalan sus expertos. Alemania, Países Bajos y Austria, que concentran el 42 % de la capacidad de almacenaje de Europa, arrancaron el otoño con sus depósitos al 68, 58 y el 53 % de su capacidad. España, que importa el gas desde Argelia, consiguió llevar sus reservas hasta el 73 %.

Hubo cierto pánico, ante la posibilidad de quedarse sin gas a las puertas del invierno. Cuando acudieron al mercado al contado a comprar GNL (más caro porque hay que hacerlo líquido, transportarlo y regasificarlo), los precios se pusieron por las nubes: los metaneros ya habían puesto rumbo a Asia.

A 9.000 kilómetros de distancia, Pekín también estaba abriendo las compuertas para recibir con los brazos abiertos a Gazprom: «Los suministros de gas a China por el gasoducto Power of Siberia continúa aumentando. Desde el dos de noviembre, los suministros han tocado el techo contractual diario en más de un tercio cada día», celebraba la compañía. Rusia estuvo cebando el mercado chino mientras cerraba el grifo europeo, obligando a las compañías a recurrir a otros proveedores.

Estados Unidos aprovechó la tesitura en esos meses de otoño para dedoblar el envío de GNL, como demuestra el hecho de que el volumen descargado en España se duplicó en octubre respecto al mes anterior, según datos de Cores. Fue tal el desembarco en Europa que el 21 de diciembre el gasoducto Yamal-Europe, que bombea unos 33.000 millones de metros cúbicos al año y por donde circula una sexta parte de las exportaciones rusas a Europa y Turquía, empezó a funcionar en sentido contrario, enviando gas hacia el este.

A partir del 31 de diciembre Moscú redujo dramáticamente el flujo a través de la red de gasoductos ucraniana, recortando por tres el volumen de hidrocarburo, según Bruegel. ¿Casualidad? No lo parece. En esas mismas fechas, el Nord Stream se mantuvo estable y el Turk Stream incluso aumentó el bombeo.

¿Por qué Rusia ha bajado el flujo desde Ucrania?

Por los tubos que traviesan el país circula la mayor parte del gas que reciben los países centroeuropeos. En los últimos años, Rusia ha invertido esfuerzos en rutas alternativas para llegar a ellos puenteando a Kiev, pero el Nord Stream I, que atraviesa el Báltico, no es suficiente. Necesita su segunda fase (Nord Stream II), ya construida y que Alemania aún no ha autorizado. Ese gasoducto, que costó 9.500 millones de euros y que pagaron a medias el gigante ruso Gazprom e inversores como Shell o Engie, permitiría a Gazprom vender el gas a los europeos a través del mar Báltico, saltando la red que atraviesa Ucrania e infligiendo al país pérdidas multimillonarias: «Rusia está intentando ahogar a Ucrania económicamente. Una parte importante de sus ingresos viene precisamente de los peajes que cobra por ese tránsito de gas de Rusia hacia la UE», desliza Yusta.

¿Cerrará Moscú el grifo?

El experto descarta esta posibilidad: «A Rusia en realidad no le interesa dejar de exportar gas, casi la mitad de su producto interior bruto (PIB) se basa en la exportación de gas y petróleo a Europa», explica. Sería como dispararse en el pie. Tampoco cree que las sanciones europeas vayan en esa dirección: «Somos interdependientes. Esto es malo para las dos partes, por eso creo que la sangre no llegará al río». Aunque muchas voces han acusado a Moscú de reducir de forma artificial el flujo de gas en el 2021, el experto apunta también hacia las energéticas europeas: «Rusia ha cumplido con los compromisos de los contratos a largo plazo que tenía», subraya, «otra cosa es que no esté dispuesto a seguir suministrando gas a corto plazo, porque la extracción es costosa y hay que financiarla».

Otra razón por la que se cree que Rusia no avanzará es la amenaza de Alemania: si invade el territorio de nuevo, no autorizarán el Nord Stream II.

¿Afectará este conflicto a los precios?

Ya lo está haciendo. «Esta misma semana, el gas ha subido un 20 % y el precio de la electricidad, que está ahora en el entorno de los 160 euros MWh, supera los 200 MWh en los mercados a futuro [se trasladan a la factura de los consumidores]. Ha subido un 25 % en una semana. Solo la amenaza de que se materialice un conflicto con Rusia está haciendo que los precios suban», explica Yusta. Y la escalada de precios podría ir a más porque las reservas de gas, que se irán vaciando a lo largo de las próximas semanas, deberán alimentarse de nuevo a partir del 1 de abril, cuando arranca la temporada de llenado para las compañías. Esa es la predicción que hace el experto: «Habrá tensión todo el año porque tanto Asia como Europa seguirán demandando gas para acumularlo de cara al próximo invierno. La economía china sigue creciendo y eso anticipa que seguirá habiendo tensión desde primavera».